Los índices bursátiles han entrado en la recta final del año desarrollando hasta la fecha su típico comportamiento de los meses de diciembre, aunque con mayor volatilidad de lo normal. Históricamente, la bolsa en diciembre tiende a comenzar plana y con cierta debilidad hacia mediados de mes que es recuperada para finalizar el mes ligeramente al alza. Vean el registro de la media de comportamiento en los últimos 50 años( gráfico adjunto) El vencimiento de derivados trimestral, unido a los movimientos de grandes carteras de final de año, ajustes de posicionamiento y ponderación de cara al nuevo año, maquillaje de fondos, operaciones asociadas a ajustes fiscales, etcétera, suelen marcar la pauta. El vencimiento de derivados especialmente, el de este viernes ha producido gran volatilidad, caída de precios abrupta y súbita recuperación de acuerdo con lo esperado y respetando además la pauta típica de las semanas de vencimiento. Con la particularidad de que en esta ocasión se ha acentuado la volatilidad significativamente,

S&P500 15 minutos

El decorado de fondo ha estado salpicado por la crisis del crudo, del Rublo y otras monedas, de Rusia en general, del sector energético y Fracking en particular… y también por la “Paciente” postura de la Sra Yellen y la Reserva Federal respecto de la normalización de la política monetaria.

Han sido numerosos factores incidiendo en las decisiones de inversión de forma simultánea, no obstante, el comportamiento de los índices ha sido una réplica de los anteriores.

Los inversores continúan complacientes y esperando un futuro prometedor fruto de sus inversiones y el “efecto enero”, apalancando las posiciones como nunca antes y en una situación de vulnerabilidad histórica.

El Margin Debt del mercado está en máximos históricos y el nivel de crédito tomado por los inversores para comprar acciones también, superando muy ampliamente los máximos de complacencia registrados en el eufórico año 2.000.

El gráfico siguiente, cortesía de DShort, compara el nivel de las cuentas a crédito -en rojo- de los inversores con la marcha del S&P500 (trazo azul en escala invertida).

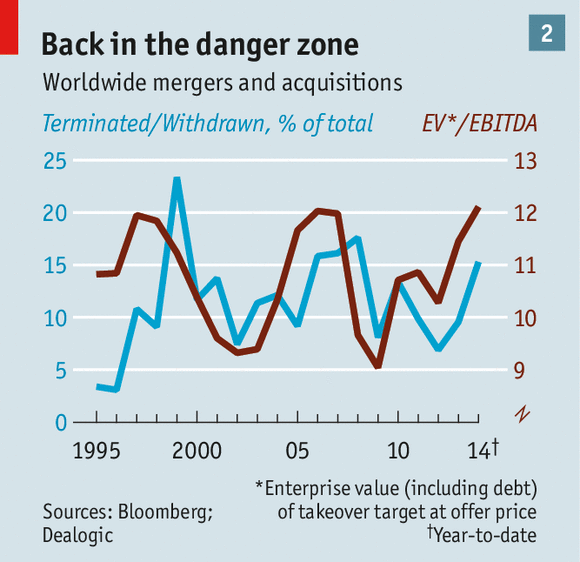

También coincidente con zona de máximos en bolsa, se manifiesta el comportamiento de los empresarios en su búsqueda de “valor-para-el-accionista” (?¿). El nivel de operaciones empresariales globales en términos de valoración relativa a EBITDA

Los signos de prudencia se acumulan en un mercado completamente distorsionado, con los inversores anestesiados y confiados al máximo.

Previsiblemente, el mercado transitará durante el año 2015 con igual tono de autoridades e inversores, mayor volatilidad, gran rotación sectorial y algún susto en el camino que, a priori, debe ser aprovechado para hacer cartera y acumular posiciones, en la idea de esperar la confirmación del interesante escenario de medio plazo que manejamos.

La búsqueda de oportunidades y análisis particular de situaciones para aprovechar la rotación sectorial aportará enormes beneficios con niveles de riesgo realmente contenidos.

Como ejemplo, la empresa descubierta en el sector energético y objeto de la recomendación realizada el 11 de diciembre VÍCTIMA DE LA GUERRA SHALE, PERO ROBUSTA EMPRESA. EXCELENTE OPORTUNIDAD. sin apenas riesgo acumula una rentabilidad superior al 15% para los suscriptores al blog.

La lista de oportunidades situadas hoy en nuestro valioso Watch List y esperando al mejor momento de mercado para desencadenar estrategias ajustadas al riesgo, anticipa grandes posibilidades de cara al 2015.

Iniciamos este año 2014 con una recomendación que confiamos poder replicar este 2.015, vean:

http://lacartadelabolsa.com/leer/articulo/el_nivel_de_credito_tomado_por_los_inversores_para_comprar_acciones_usa_en

No hay comentarios :

Publicar un comentario